|

光模块概述 1.1 光模块-光通信系统的核心,构建高速信息网络的基础 由于现代通信都是由光纤光缆传输,而终端发送和接收都是电信号,所以两端需要有光电信号的转换装置——光模块。 光模块由接收部分与发射部分组成,其中发送端把电信号转换成光信号,通过光纤传送后,接收端将光信号还原为电信号。光模块作为光电转换元器件,产品种类多,已大量应用于通信行业和数据中心行业。当前通信行业10G和数通行业100G产品种类最为齐全,是市场主力。未来通信行业25G/100G光模块和数通行业400光模块为下一代产品。

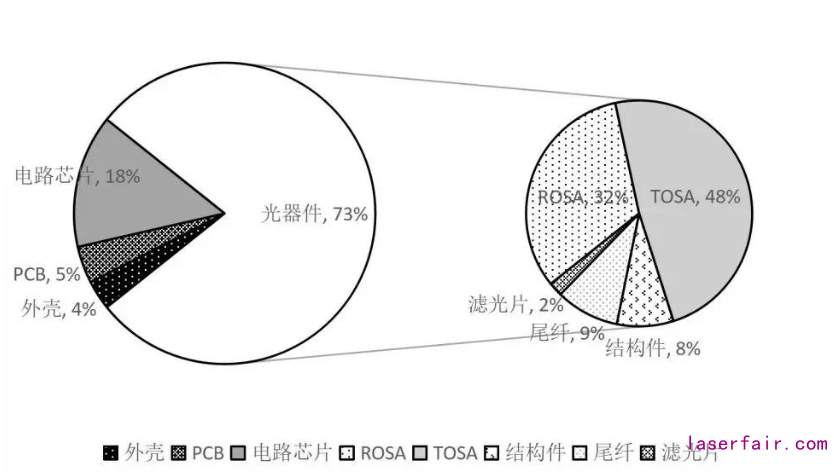

图:光模块内部结构 资料来源:IMT-2020(5G)推进组《5G承载光模块白皮书》 1.2 从成本构成角度理解光模块 光模块产品所需原材料主要包括光器件、电路芯片、PCB 以及结构件等。其中,光器件占光模块成本达到70%+,具体看光器件,以激光器为主的发射组件就占了光器件近一半的成本,以探测器为主的接收组件占比达到32%,两者合计占光器件成本为80%。

光模块成本构成图(数据来源:红塔证券)

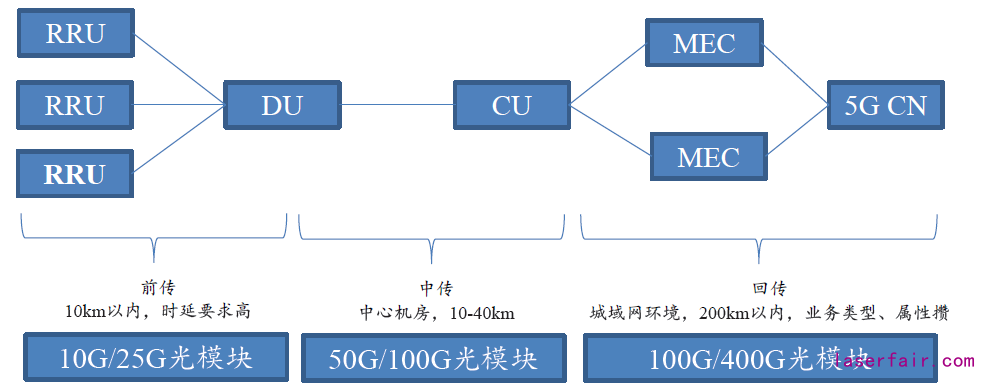

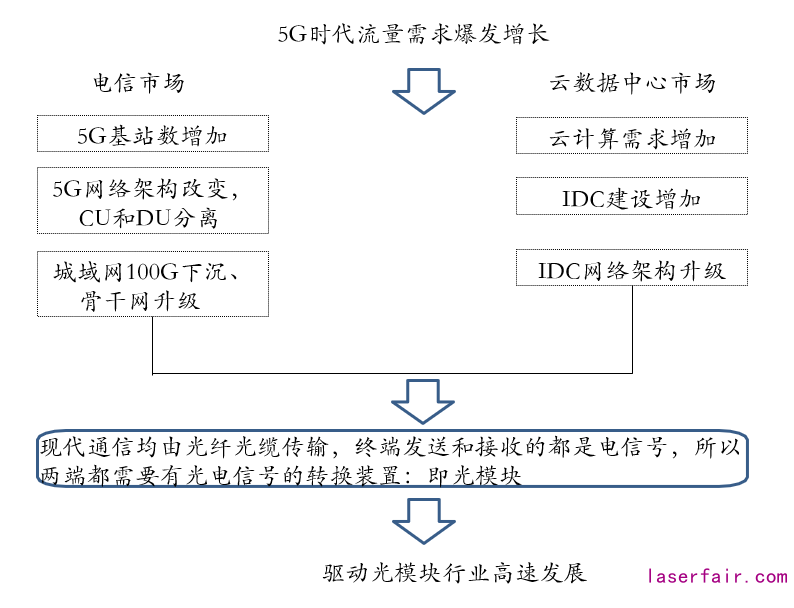

贰 光模块需求逻辑及市场规模 2.1 依托5G与数据中心“新基建”双重驱动,高速光模块市场迎来爆发式增长机遇。 运营商发力5G基站建设,2019年我国已建成超过13万个5G基站,2020-2022年为5G主建设期,光模块作为5G网络的基础构成单元,广泛应用于无线及传输设备(5G前传、中回传、传输市场等),5G驱动电信市场光模块新一轮增长。

5G网络建设对光模块需求(资料来源:WIND,开源证券研究所) 伴随5G时代流量需求爆发增长,带动全球IDC高速发展。为满足大带宽需求,新一代数据中心网络架构表现为更多的横向流量,带来更多的互连需求。云计算巨头(亚马逊、谷歌、Facebook、微软)资本开支已于2019Q2逐步回暖,随着资本开支回暖和数据中心的代际更迭,云基础设施建设将有望迎来上升期,打开数通光模块需求空间。国内方面,随着国内企业上云的加速、5G商用后移动数据流量的提升,推动国内云计算巨头提升资本开支以提高其处理数据能力。 全球主要云计算厂商资本开支(百万美元)及同比增速

数据来源:Bloomberg,东吴证券研究所

5G与云数据中心共振,驱动光模块行业走向高景气

2.2 市场规模 根据Yole最新报告,光模块市场规模2019年达到近77 亿美元,依托5G与数据中心“新基建”双重驱动,2025年市场规模预计177亿美元。 从细分市场看,数通(应用于IDC)用光模块增长远高于电信用光模块(7%),实现年复合增长率20%,预计2025年实现近121亿美元市场规模。 2019-2025 光模块市场增长预测(单位:美元)

资料来源:yole

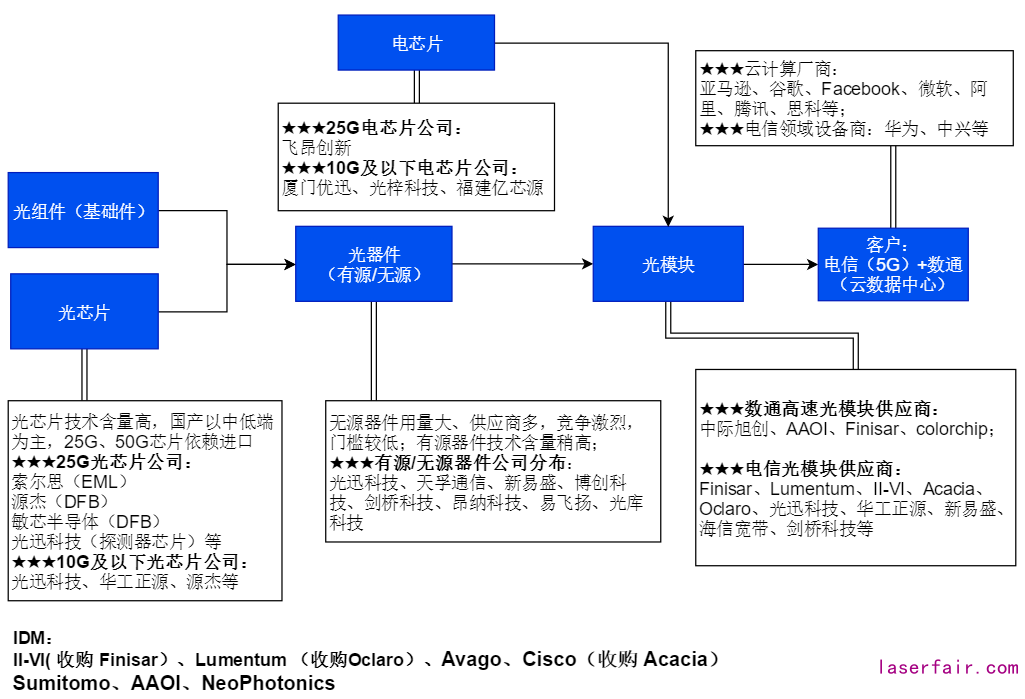

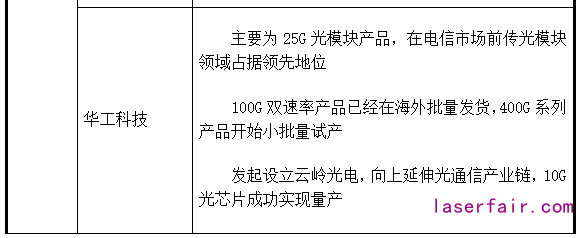

产业链分析 叁 光模块产业链分工明确,高端光模块国内厂商逐步突破 光模块产业链公司分布

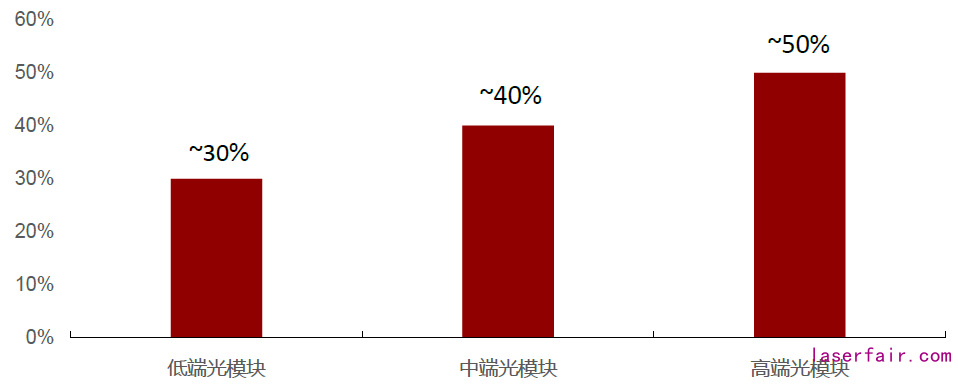

光模块产业链遵循芯片(衬底-外延片-芯片)—>器件—>模块—>客户流程。 整体来看,受历史原因影响,欧美日等发达国家技术起步较早,因此专注于芯片和产品的研发,拥有较大的技术优势。中国凭借着劳动力优势,在产业链的中游占据较大市场份额,我国已经成为全球光模块制造基地,从OEM、ODM模式发展为多个全球市占率领先的光模块品牌。 国内光模块产业,越往上游越薄弱,技术壁垒越高。衬底几乎垄断在日美厂商手中(住友化学、AXTI等),芯片层面,越高速率光模块其光芯片成本占比越高(如下图)。国内企业具备10G及以下中低速激光器能力,25G光芯片仅源杰半导体(DFB)、索尔思(EML)等具备供货能力,技术瓶颈较高,突破需要时间积累。 光芯片在不同级别光模块中的高成本占比

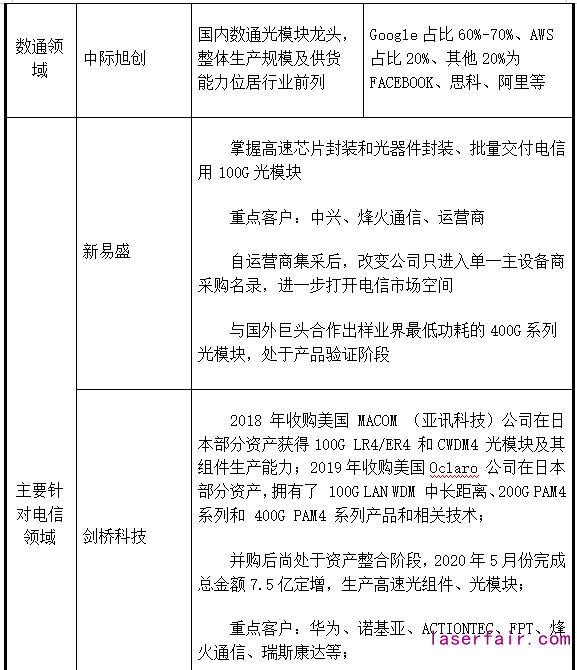

资料来源:红塔证券 中游光模块市场属于“劳动+工艺”密集型产业,由于对劳动力成本要求较高,日美厂商没有竞争优势,产业链进一步向国内集中。中游市场规模大,但行业竞争厂商众多,且大部分公司集中于100G以下低速光模块封装,应用领域更多集中于电信市场,针对具备更大应用潜力的数通市场,国内只有中际旭创(300308)具备供货能力。 下游主要为设备商(华为、中兴等)、数据中心厂商(谷歌、亚马逊、微软、Facebook、阿里巴巴、腾讯等)、运营商等。 肆 行业技术路线 硅光技术持续发展,技术上不断取得突破 4.1 硅光技术及其优势 全球数据流量呈快速增长态势,对传输需求逐步提升。目前,传统光模块主要利用III-V族半导体芯片、电路芯片、光学组件等器件封装而成,本质上属于“电互联”范畴。随着晶体管加工尺寸逐渐缩小,将逐渐面临传输瓶颈。目前,对于传统的三五族半导体光芯片,25Gbps已接近传输速率的瓶颈,进一步提升速率需要采用PAM4 等技术。随着高速光模块在数据中心的大量运用,传统III-V 族半导体的光芯片将面临并行传输、三五族磊晶成本高昂等问题。在此背景下,硅光子技术应运而生,成为III-V 族半导体之外的一大选择。 在硅光子技术中,芯片的概念由原先的激光器芯片延伸至集成芯片。硅光芯片将多个光器件集成在同一硅基衬底上,一改以往器件分立的局面,芯片集中度大幅提升。硅光子技术主要有以下优势: 集成度高。硅光子技术以硅作为集成芯片的衬底。硅基材料成本低且延展性好,可以利用成熟的硅CMOS 工艺制作光器件。与传统方案相比,硅光子技术具有更高的集成度及更多的嵌入式功能,有利于提升芯片的集成度。 成本下降潜力大。在光器件和光模块中,光芯片的成本占比较高。传统的GaAs /InP 衬底因晶圆材料生长受限,生产成本较高。近年来,随着传输速率的进一步提升,需要更大的三五族晶圆,芯片的成本支出将进一步提升。与三五族半导体相比,硅基材料成本较低且可以大尺寸制造,芯片成本得以大幅降低。 4.2 硅光技术发展趋势及市场规模 从发展历程看,硅光集成技术将遵循由光子集成→光电集成的发展过程,待技术成熟后指向芯片内部光互联。目前,通信领域的硅光模块属于光子集成范畴,从制造工艺看可分为两类:单片集成与混合集成。目前已量产的硅光模块中,基于硅衬底的混合集成是主要方式。 硅光集成技术发展趋势示意图

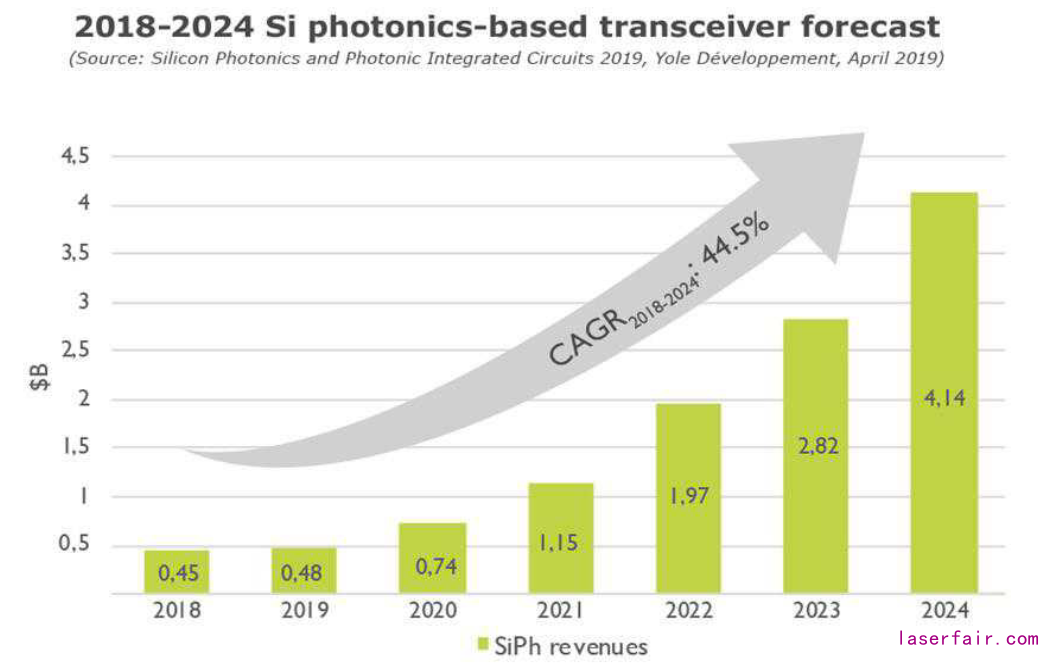

资料来源:《光子集成研究进展》,长江证券研究所 从市场规模上看,硅光模块市场规模增长较快。据Yole预测,硅光模块在2018年-2024年间的复合年增长率将达到44.5%,有望从2018年的4.55亿美元增长到2024年的40亿美元,2024年占整体市场规模21%。

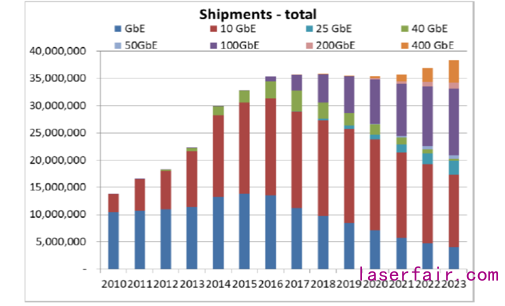

资料来源:Yole、招商证券 4.3 硅光子市场国内外布局情况 国内 ◈Intel(IDM模式):数据中心硅光模块500m距离批量供货;产品有100GPSM4产品、100GCWDM4产品; ◈CISCO:收购硅光子企业Acacia(Fabless模式,硅光相干模块已向电信客户量产出货)。 国外 ◈中际旭创:400G硅光芯片及相干技术在研;100G产品无硅光技术; ◈光迅科技:研发100G硅光芯片通过测试并投产; ◈亨通光电:通过英国亨通洛克利(Rockley)布局硅光模块,开发出 100G AOC、100G PSM4、100G CWDM4 硅光模块,并逐步形成量产,同时正加快推进400G硅光模块的研发产业化; ◈博创科技:400G QSFP-DD 数据通信硅光模块解决方案DR4(500m)和DR4+ (2km)。另博创科技、源杰半导体、Sicoya等成立合资公司布局硅光模块,三者分别提供封装集成能力、激光器芯片、硅光芯片。 4.4 硅光技术尚未成熟,行业技术格局稳定 由于传统的EML/DML信号调制方式已接近带宽极限,对硅光来说是一次弯道超车的机会,但:硅光技术尚未成熟,行业技术格局仍将保持稳定。主要表现为: 硅光产品良率较低、传输损耗较大,硅光方案成本优势不明显。由于InP和GaAs(III-V族材料)晶圆尺寸较小,材料成本高,加工成本较高,业内人士希望通过大尺寸、加工技术成熟的硅晶圆替代InP和GaAs,但是由于硅是间接带隙材料,硅发光效率极低,若采用硅光技术来制作光模块,光源成为一个难点。另外从生产成本、材料本身的特性考虑,硅光难以取代现有III-V族技术,尤其是在长距传输中。 未来硅光可能在相干光通信和400G光模块(短距超高速传输)中有部分应用。比如100G硅光模块在PSM4(500m)和400G硅光模块在DR4(500m)场景下有成本竞争优势。 伍 行业竞争 5.1 从产品角度,400G光模块成为市场竞争主力产品 从产品角度看,目前100G光模块对传统10G、25G光模块进行加速迭代,成为当前主力产品,未来仍将持续扩大,即使未来400G作为下一代主流产品推向市场,随着整体市场的增量和迭代周期的存在,100G产品的需求量仍将持续扩大并维持一段时间。 各类别数通光模块全球出货量(个)分析

资料来源:LightCounting 另外,超大规模数据中心建设引领光模块进入400G 时代,从现有技术规格来看,400G 光模块主要分为OSFP(25G PAM4*8;更适合电信;)、QSFP-DD(50G NRZ*8;适合短距数据中心)、CFP8 三种方案。当前400G模块的需求来源是云厂商,对于其超大数据中心而言,并不要求长距离传输,对能耗指标和尺寸要求较高,QSFP-DD为数据中心400G光模块首选。 从部署时间上来看,北美数据中心2020年进入100G/400G过渡阶段,国内数据中心部署进度落后1到2年。云巨头部署400G网络后,400G相关产业链才会进入规模化部署阶段:对光模块、光纤连接器、高速PCB板等逐一升级。 5.2 从公司角度,产业链向国内转移,改变光模块产业链格局

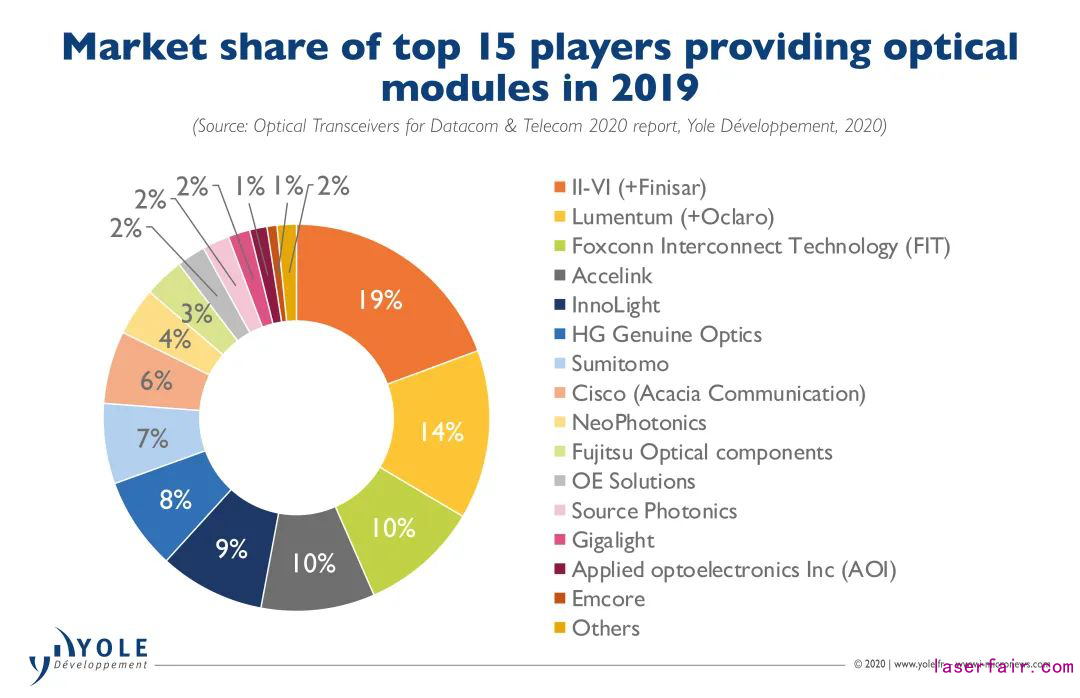

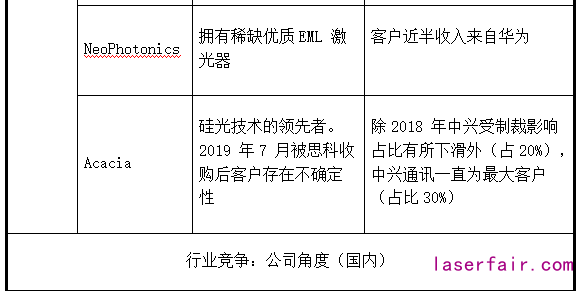

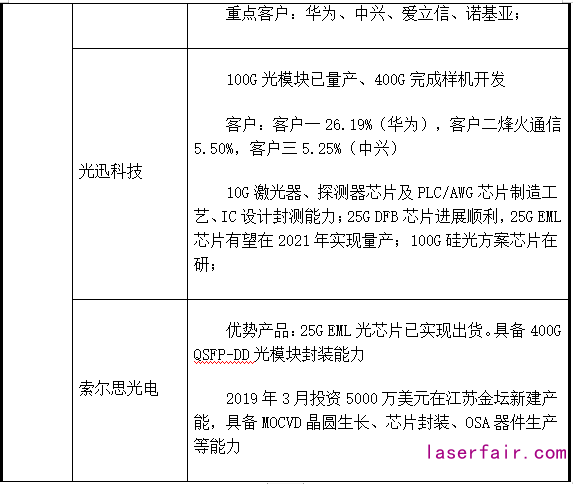

资料来源:Yole 从细分领域电信市场看,海外厂商主要有Finisar、Lumentum、II-VI、Acacia、Oclaro等国际知名企业,其占据高端光模块市场;国内厂商聚焦在无线接入、FTTH及城域100G以下速率产品;如光迅科技、新易盛、华工正源等。 从细分领域数通市场看,根据2019年全球光模块市场销售情况及对光模块公司下游客户的分析,目前国内外数通领域(应用于IDC)具备高速光模块供货能力企业有中际旭创(300308)、海外AAOI(应用光电)和Finisar(菲尼萨)。

陆 把握光模块行业景气周期,行业投资逻辑梳理 第一 高端产品线布局 光模块的小型化、低成本以及高速率是产品迭代的主要方向,高端产品布局是企业盈利的重要一环。针对未来高速增长的数通光模块市场,400G产品是光模块厂商竞争核心点,也是行业内占据利润制高点的产品。按照云计算厂商部署400G数据中心规划,光模块作为400G网络相关产业链,未来5年销售额205%速度增长,2023年占据市场份额25%。以国内数通光模块龙头中际旭创为例,目前具备400G单模量产能力,主要做技术含量、利润率均高的光模块,而且具有较高的规模效应和产品良率,毛利率保持行业领先。 第二 成本控制能力 下游客户主要关注产品成本、性能,即性价比,尤其是云计算厂商:Facebook、AWS、微软等,其更新换代相较电信会更快,所以同等性能下成本尤为重要。从另一个角度看,伴随下一代更高速率产品的量产,低速率产品价格必然会下降(行业均价:未来逐步将至1美元/G,甚至更低)。以100G产品为例,目前国内售价120美金-150美金,未来会持续下降,为保证一定利润空间,必须具备成本控制能力,比如培养供应链实现核心原材料降本、国产替代降本、产品设计降本、基于工艺优势提升产品良率降低制造成本、人力降本、规模化生产后降本等等。 第三 工艺/技术壁垒 光模块属于工艺密集型行业,涵盖核心光学工艺、电路设计、器件及模块封装工艺等要素,Know-How高。尤其高端光模块,技术壁垒很高,企业需要持续加大研发投入,关注公司具备的涉及光、电层面的工艺。目前为实现光模块产品更低成本、更高速率、更高集成度,相较于传统光模块厂商分立器件组装,硅光技术的光模块逐步发展起来,但硅光产品良率低、传输损耗大,未来400G硅光模块预计在DR4(500m)短距场景下有成本竞争优势,因此硅光技术布局也可以作为关注点之一(比如博创科技(300548)、源杰半导体),但其短期内不会因硅光技术变革对光模块行业格局产生影响。另外,工艺Know-How依赖团队,关注团队产品设计层面、工程方面的人员配置。 第四 客户资源优势 进入下游头部客户供应链体系是产品具备市场竞争力的最优体现。云数据中心是100G、400G光模块产品主要的需求方,目前能规模供货云数据中心的有中际旭创(供货Google、AWS等)、AAOI(供货Facebook、微软、AWS、Cisco等)、Finisar(供货Cisco、华为等),可关注行业内其它具备数通光模块供货能力的企业,在高速增长的市场驱动下,有望快速形成全球营收规模。 第五 量产能力 光模块市场需求远大于供给,未来5年属于产业周期上升期,企业需要抓住行业机遇,具备产线、足够产能、快速落地能力等,行业内头部下游客户也会对供应商有最低产能要求;另外,从产品设计、进一步优化、送样客户测试、小批量供货至最终量产,不确定较大,需关注企业产品具体进展。 |

收藏

收藏 打印

打印