|

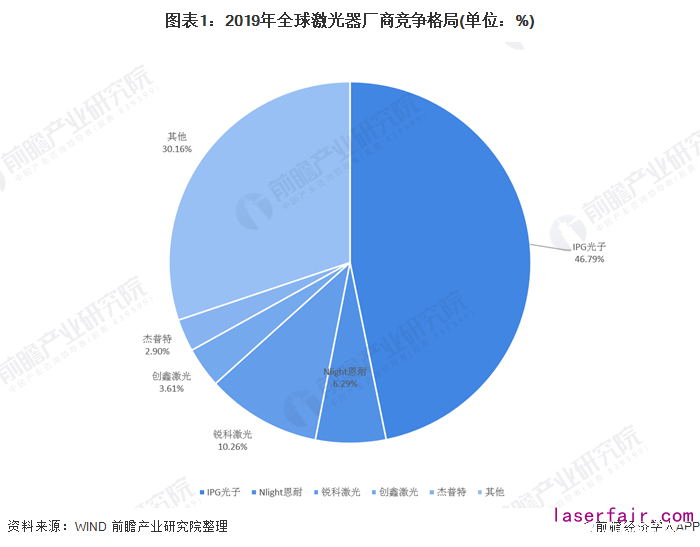

纵观全球激光器竞争格局 IPG龙头占比下降 从2019年全球激光器厂商的市场竞争格局来看,IPG作为全球激光器行业领导企业,市场份额依然近半,占比为46.79%,收入规模为92亿元,但相比于2018年49.8%的占有率,可以看出在激烈的市场竞争下,IPG龙头的占比有所下降。在这些企业中,2019年营收超过5亿的有恩耐、锐科激光、创鑫激光、吉普特,分别占比6.29%、10.26%、3.61%和2.9%。其中中国制造商如锐科激光、创鑫激光、吉普特市场占有率有一定的提升,反映了中国激光器在世界市场的竞争力逐渐增强。

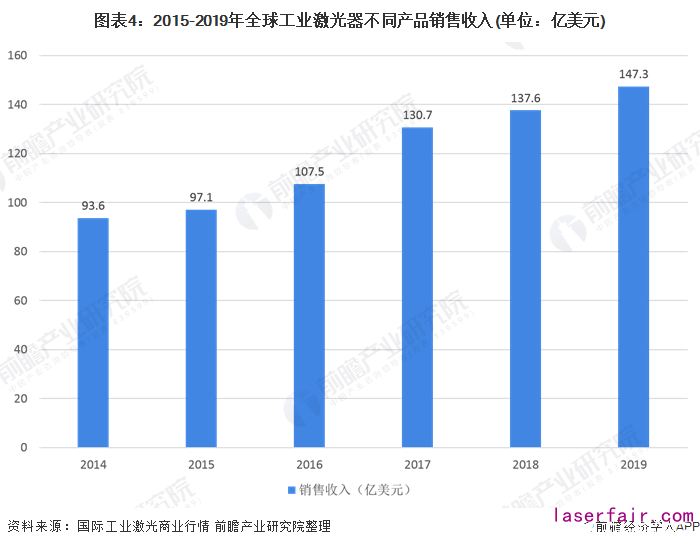

2019年全球激光器销售额达147.3亿美元,呈平稳态势 2019年,全球激光器销售市场整体呈现出平稳增长的态势,总体销售额为147.3亿美元,同比增长9.9%。随着中美贸易战的缓和,激光产品的进出口得以复苏,激光器的一些细分市场如科研和军事市场销售规模继续扩大,2020年全球激光器市场有望继续保持增长。

2019年全球工业激光器销售收入为51.5亿美元,光纤激光器占比过半 工业激光器种类繁多,按照增益介质的不同,激光器可分为光纤激光器、固体激光器、气体激光器、半导体激光器等。光纤激光器具有输出激光光束质量好、能量密度高、电光效率高、使用方便、可加工材料范围广、综合运行成本低等诸多优势,因此广泛应用于雕刻、打标、切割、钻孔、熔覆、焊接、表面处理、快速成形等材料加工领域,被誉为“第三代激光器”,具有广阔的应用前景。 应用于材料加工的激光器主要是工业激光器。根据《国际工业激光商业行情》发布的数据,2019年全球工业激光器销售收入为51.5亿美元,同比增长1.8%。其中,光纤激光器在2019年的销售收入依然遥遥领先,整个光纤激光器的市场规模从2015年的11.68亿美元增至2019年的27.4亿美元,复合增速超过30%,同时光纤激光器在工业激光器中的占比也从2015年的40.8%提升至2019年的53.30%,是市场份额最大的工业激光器。

2019年全球激光领域并购事件 企业加速产业链的整合 在2019年的主要激光企业并购事件中,可以看出两大趋势:一是如IPG、光韵达等利用自身已有的优势进军新的领域,扩展激光领域的应用,开阔新的市场。二是如昂纳科技,行业巨头利用自身优势,通过对上、下游相关企业的并购,将使得自身市场业务得以进一步拓展,提升企业自身的竞争力。 前瞻分析认为,激光企业进军新的领域如IPG与海底网络、光韵达进军航空航天,可以使激光的应用面越来越宽广,更多产业将与激光技术深度融合,开阔新的增量市场。而上下游及相关企业的整合有利于增强企业在自身领域的优势,同时淘汰一部分竞争无序的中小企业,将使得我国整体的激光加工设备市场呈现良性、高速的发展态势。在这一态势下,国内的领先、强势激光企业将更加受益,激光产业“大者恒胜”的局面不会在短期内发生改变。

|

收藏

收藏 打印

打印