|

行业主要上市公司:福晶科技 ( 002222 ) ; 长光华芯 ( 688048 ) ;光库科技 ( 300620 ) ;奥普光电 ( 002338 ) ;锐科激光 ( 300747 ) ; 炬光科技 ( 688167 ) ;杰普特 ( 688025 ) ; 德龙激光 ( 688170 ) ;英诺激光 ( 301021 ) ;大族激光 ( 002008 ) ;华工科技 ( 000988 ) ;海目星 ( 688559 ) ;联赢激光 ( 688518 ) ;亚威股份 ( 002559 ) ;金运激光 ( 300220 ) ;光韵达 ( 300227 ) ;柏楚电子 ( 688188 ) 等。 本文核心数据:激光企业市场份额 ; 产业集中度 1、中国激光产业竞争梯队 激光产业链庞大,激光元器件大部分企业下游为光电设备和芯片采购方,而激光器和激光加工设备跟激光产业关联度最高。大部分企业竞争力较强,例如最早成立的大族激光和华工激光,已经是国内知名的激光加工设备厂商 ; 锐科激光和杰普特等激光器企业也在国内享有极高的知名度。

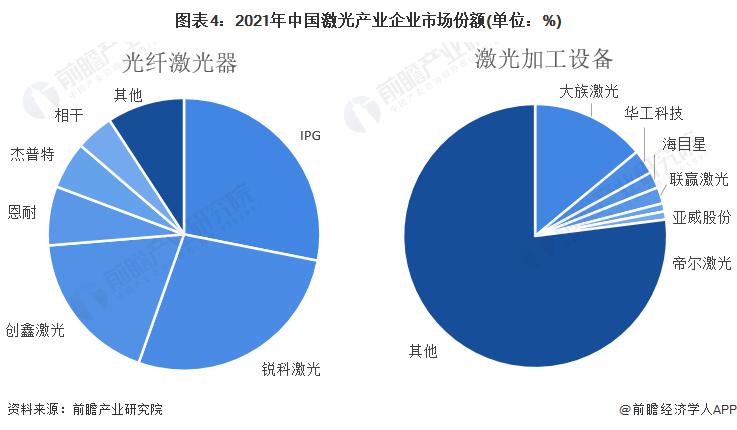

2、中国激光产业市场份额 根据 Laser Focus World 数据,2021 年中国光纤激光器市场规模约占工业激光器的 53%。其中,IPG 的市场规模继续下降到 28.1%,锐科激光上升到 27.3%,几乎和 IPG 持平。预计 2022 年光纤激光器的市场会面临行业较大的洗牌。 中国激光加工设备制造行业近年来得到了迅速发展,但与国际同行相比,还存在很大差距。目前行业集中度较低,2021 年激光设备行业排名第一的大族激光仅占 14%,华工科技 3%,海目星 2%,连赢激光 2%,亚威股份和帝尔激光均占 1%。

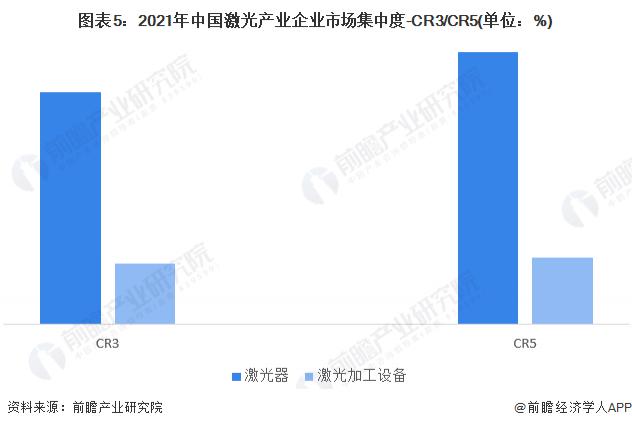

3、中国激光产业行业集中度 从行业集中度来看,激光器的集中度更高,CR3 高达 73%,CR5 高达 86%,几乎是完全垄断市场。激光加工设备行业集中度相对较低,CR3 为 19%,CR5 为 21%,相对来说市场竞争较激烈。

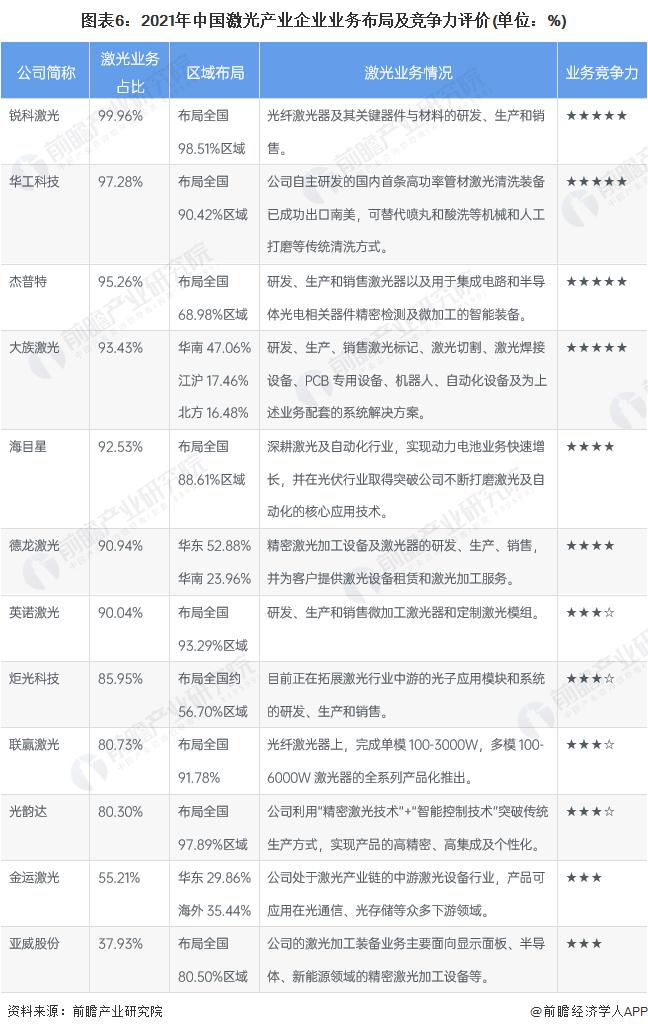

4、中国激光产业企业布局及竞争力评价 从业务布局上看,激光产业的上市公司中,中游激光器的锐科激光、华工科技、杰普特几乎全部为激光相关业务,大族激光、海目星、德龙激光、英诺激光的激光相关业务在 90%-95% 之间,他们都积极拓展激光相关建设全产业链,在各细分领域均有布局 ; 其次是炬光科技、光韵达、联赢激光相关业务布局在 80%~90%; 在专业细分领域上有较强的市场竞争力 ; 金运激光、亚威股份业务布局占公司比重在 30%-50% 之间,其在各自细分领域中不断提高激光产业的应用比重 ; 未来将会继续拓展激光相关建设业务。 除此之外,这些上市公司基本 80%-90% 的业务比重在国内,还会进行一部分的出口业务。国内方面华东和华南以及华中地区是较为重点的布局区域。

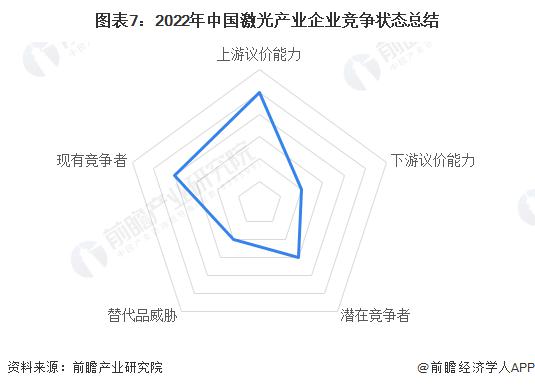

5、中国激光产业竞争状态总结 从五力竞争模型角度分析,目前,我国激光产业属于高端装备及智能制造行业,由于技术壁垒较高,企业一般产品和工艺成熟需要较长的经验积累,目前替代品威胁较小 ; 现有竞争者数量较多,但市场集中度从全行业看相对较高 ; 上游供应商为光电原料、激光元器件等企业,议价能力较强,而下游消费市场主要是工业等领域,议价能力较弱 ; 同时,因行业资金、技术、人才门槛较高,潜在进入者威胁较小。

|

收藏

收藏 打印

打印