|

锂电池厮杀的战场正在从新能源车转向储能。

竞争阵地转移的信号来自一家储能电池公司。8月3日,楚能新能源宣布将以不超过0.5元/Wh的价格(不含税)销售280Ah储能锂电池。

这意味着,每瓦时电芯的价格相较2022年近乎腰斩。高盛在去年做出预测,电池达到0.6元/Wh还要等到2025年才能实现。

中国电池厂商激烈的价格战,直接加快了降本的速度。作为制造业,锂电池降价带来的效果是立竿见影的。

6月,来到中国的马斯克落地北京后,最着急见的人正是宁德时代的曾毓群,因为上海临港的储能电池工厂以及墨西哥的特斯拉工厂都离不开这家中国电池龙头的支持。

5月30日后落地中国后,马斯克和曾毓群在北京会面

可以说,全球范围内的锂电池降本都得看中国。

据统计,锂电池组平均成本由2010年的 1200 美元/kWh下降至2021年的132美元/kWh。中国的电池组价格最便宜,为111美元/kWh,比美国、欧洲的价格分别低了40%和60%。

中国锂电池价格能持续降低的原因在于产业链的规模化和国产化。

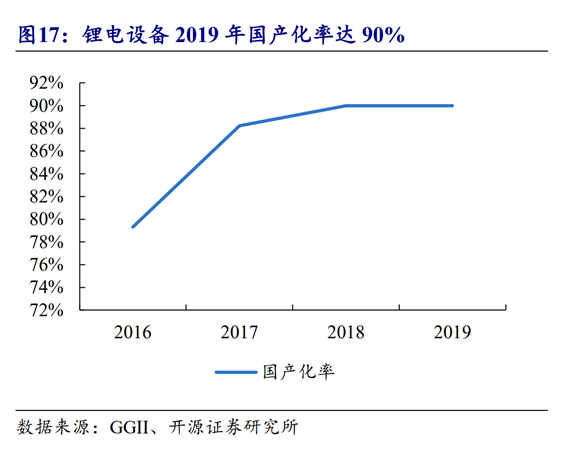

动力电池其中的大部分原材料和装备都来自于中国。在材料端的四大主材和工艺端的前中后段设备,锂电产业的国产化率都双双达到了90%。2022年,中国生产了全球70%的锂电池,锂电设备市场规模已经有了793亿元。

锂电池设备材料的国产化率进程,直接决定了电池价格下降的速度。

过去十年,锂电设备国产化率从20%一跃上升至90%。而锂电产业那剩下尚未国产化的10%正是中国制造难以逾越的高墙,也是电池生产继续极致降本的关键一环,

这10%集中在涂布机的涂布模头、激光设备的激光器、工业相机、复合铜箔等高端零部件或材料。

这类零部件的市场规模仅在几亿元到几十亿元之间,测试验证导入批量化艰难,突破亿元收入通常要7-8年时间。

对应的装备产线公司,要踩中赛道风口,更需要2-3年的时间。每一个零部件需要的技术、团队、经验都相当垂直专业。

一言蔽之,高端设备关键核心零部件如果缺乏下游客户给机会使用试错、反馈迭代,即便做成功了,销售规模也有限,因此是名副其实的创业“盐碱地”。

正是在这样一块领域上,新能源产业家在东莞发现了一家仍然尝试突破尖端皮秒和飞秒激光技术的先进光源研发公司—盛雄激光。

三年时间,盛雄激光100人的研发团队在激光器纯研发投入累计近亿元,终于在大功率超快皮秒激光器领域打开了一个切口,其产品在超快激光器的技术发源地——德国,获得了海外客户的认可。

今年5月份,盛雄激光的大功率300W-500W皮秒激光器还成功导入了B公司和F公司,盈利窗口即将打开。

盛雄激光500W大功率红外皮秒激光器以及200W绿光皮秒激光器

他们是如何做到的?

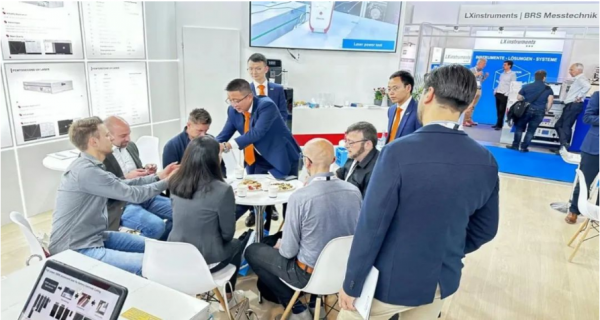

2012年6月,德国斯图加特,激光行业年度盛会召开,全球顶尖的激光器厂商都在此云集。

在这次展会上,盛雄激光创始人陶雄兵买下了第一台进口Lumera 50W皮秒激光器,将其集成到自家的激光切割设备上,用于安卓手机蓝宝石摄像头保护盖板切割。

一台小小的激光器,总耗资超过230万元,平均每瓦激光功率价格将近5万元,占到整机成本的70%以上。

高昂的价格下,隐含着国产替代的艰难处境。

在激光设备中,激光器就是激光设备的心脏。激光器之于激光设备,相当于CPU 之于计算机、发动机之于飞机。激光器的好坏决定了激光设备性能的上限。

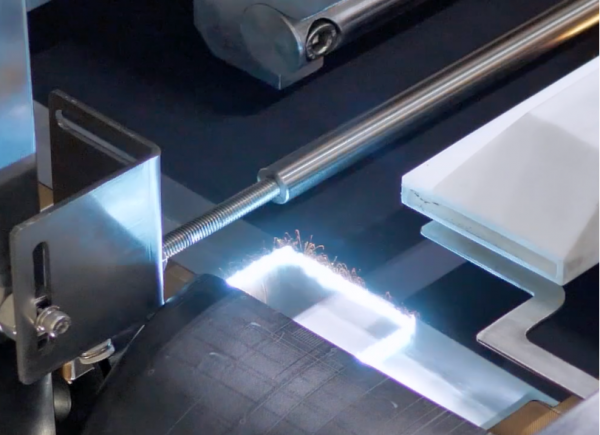

激光切割电池部件

在2012年,国内数百亿级的激光装备产业乍一看竞争力十足,后来中国市场更是引领了全球95%的工业激光新应用场景。

但是头部企业都集中在集成商市场,也就是采购德国通快、IPG、美国相干激光器等核心零部件组装成激光设备,有着很强的进口依赖。

其中,德国通快就是独家供应EUV光刻机激光光源的世界第一大激光公司。要制造最先进的3nm和5nm芯片,必须让光刻机产生波长13.5nm的光,才能对晶圆进行雕刻。

如果ASML缺少通快的EUV极紫外光源,也就无法生产7nm以下制程的光刻机。所以某种程度上说,荷兰ASML卡了中国半导体制造业的脖子,通快也卡了ASML的脖子。

事实上,很多国人不熟知的细分高端产业都是如此——关键技术产值小、但却难以绕开。

由于缺失这些类似的核心技术,盛雄激光就曾经尝到过惨痛的市场教训。

2018年,盛雄激光将核心研发力量及资金都倾注于柔性手机面板技术——OLED屏幕切割。但彼时机会的窗口期短暂到让人难以发觉。

2016年,韩国三星率先实现OLED柔性屏幕的稳定量产,供货给苹果。三星已然一家独大,市占率超过95%。

国内一众面板厂商,如京东方、华星、天马、维信诺为确保投资的成功率及良率,产线技术都优先复制采用韩国设备,降低投资风险。

因此,第一波激光设备机会都被韩国激光厂商拿走,而韩国激光设备厂商用于切割、钻孔、剥离的飞秒紫外激光器仍然来自于德国通快。激光器的成本占到整个设备的成本依然高达70%。

国产激光设备厂商,失守了重要的消费电子阵地。

OLED面板采用的是自发光技术,器件厚度不到0.3毫米,传统切割方式根本无法实现

错失周期的教训十分惨重,盛雄激光2018年入局OLED激光切割设备行业,到了2020年年底销售额仍然为零。

这为陶雄兵再次敲响了警钟,“市场切换的周期十分短暂,核心部件激光器占比份额太重,单纯靠买激光器来组装设备做系统集成商,只会是一条没有任何前途的不归路。”

为了拥有核心竞争力,保证不被“卡脖子”,摆脱对进口激光器的依赖及成本束缚,陶雄兵加快组建自研皮秒&飞秒激光器团队的节奏。

找到合适的高端技术团队,是可遇不可求的事情。

从2014年至2017年,陶雄兵在不同阶段投资了三波技术团队,从大学院校、公司大厂到研究院所。直到2017年,陶雄兵接触到了中科院光电研究所的激光研发团队负责人张国新。

在激光行业浸润十多年的张国新,一直在负责大功率激光预放大系统的研发。“研究项目很多,却未能见到自研的激光器有实际工业场景的应用。”张国新对新能源产业家感慨道,他们一直在寻找激光器产业化应用的场景。

和盛雄激光交流之后,张国新被盛雄激光的超快激光系统集成能力,以及安卓手机市场精密激光切割的市场经验所感染,决定入局。两方由此开启了合作。

东莞公司负责先进激光加工工艺及整机系统研发,北京技术团队负责超快激光光源的研发,开始攻坚高端激光装备的核心激光器。

盛雄激光北京研发基地

彼时的盛雄激光现金流业务主要是来源于消费电子行业。

2018年,手机行业的高增长红利已成过去式。陶雄兵判断,必须面向未来有确定性的增量行业及市场,研发壁垒更高的高功率皮秒&飞秒激光器,才能有核心竞争力。

盛雄激光创始人陶雄兵

经过大量的市场一线走访和分析,2019年,陶雄兵瞄准了新能源动力电池行业。而当时的盛雄激光团队对新能源行业的激光技术需求还一无所知,这几乎让盛雄激光再次回到了十多年前的创业时刻,开启了二次创业的征程。

2014年,电动车进入爆发的前夜。一部手机只需使用1-2颗电芯,而组装一台特斯拉汽车需要7000多颗电芯,已经完全不是一个数量级。动力电池的大规模生产必然要求更加先进稳定的设备。

可以说,因为有国产电车的崛起,上游的材料、高端设备和零部件才有了向上生长的土壤,下游迅速完成市场扩张取得销售额,反哺上游进行科技研发和创新。

并且和消费电子产业不同的是,动力电池企业和电动车品牌形成的供应链生态更具有话语权。中国的电池公司开始引领电池生产的极限制造。

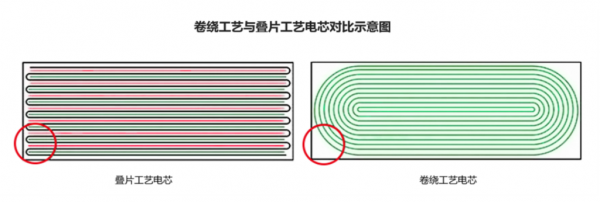

这里展开聊聊电池生产的两条技术路线,分别是卷绕和叠片工艺,两个工艺都会用到激光器。锂电池由正极、隔膜、负极三层组成,每层都是薄片。

卷绕工艺是将正、负极片及隔膜等卷成极芯,需要控制速度、张力、尺寸和偏差等因素。

叠片工艺是通过送片机构将正、负极片与隔膜交替堆叠在一起,最终完成多层叠片极芯的工艺。

就如同两种不同的叠被子方法。

特斯拉年推出Model 3之后,采用卷绕工艺的圆柱电池长期统治着市场。因为圆柱电池产量高、商业化更成熟。更重要的是,特斯拉最大的供应商宁德时代,在卷绕圆柱电池上,有大量的专利布局形成壁垒。

要做出高能量密度电池,只能反其道而行,在叠片电池+磷酸铁锂路线上突破。国产电池厂商作为追赶者,就押宝于叠片工艺。

2020年6月,比亚迪正式发布刀片电池,能量密度比肩三元圆柱电池,狠狠打了个翻身战。蜂巢能源、中航锂电等电池厂随后也快速跟进。

但叠片工艺的瓶颈在于产能太低,生产速度只有圆柱电池的五分之一。

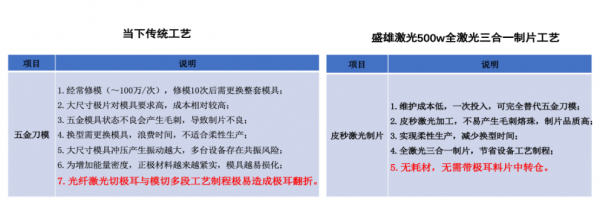

细分来看,叠片电芯的制片工艺包括:光纤激光/五金模具切割极耳、五金模具切割V角和五金模具裁断料区等,切割的方式来自其他行业的横向迁移。但是,传统的制造方法会出现极耳翻折、隔膜褶皱、毛刺,以及模具消耗大等痛点。

以590电芯为例,一把切割刀具5-10万元,每天10个小时要切割7万多个极片。

如此高强度的使用下,刀具每2-3天就要换一次,这也已到了物理切割速度的极限。此外,产线更换刀具通常要2-3个小时,会大大影响产线整体的生产效率。

激光制片与五金刀具切割对比

因此,痛点明显的叠片电池生产由此诞生出一个新的利基市场——是不是可以用激光工艺来替代低功率的光纤激光和传统的五金模具,如果可以那势必需要更高功率的激光器。

这让陶雄兵看到了一个突破高端皮秒飞秒激光器的绝佳机会。

研发团队于是从零开始接触下游设备商和电池厂,了解需求。在此之前,业内从来没想过用高功率激光器来切割电池零部件。因为高功率皮秒激光器虽然能切更厚的材料,但是效率低、价格高,产业化应用存疑。

这意味着盛雄激光走的是前人没有走过的道路,没有切入口,没有具体应用案例可供参考。

怎么做?只能摸黑前行。

从2020年年底开始,盛雄激光前后投资一亿多元用于研发高端激光器。要知道,彼时公司正面临消费电子失守的“至暗时刻”,青黄不接,陶雄兵选择掏出家底继续押注。

2021年年初,盛雄激光举全力自研的第一代脉冲激光器功率就有300W,切割效率只有五金刀具的三分之一。

第一代激光器搭载在切割平台上后,第一次验证切割的效果没有想象的好,“没有人知道它有什么用,我们都在怀疑它是否能切穿。”负责调试激光设备的盛雄激光工程师告诉新能源产业家。

入职盛雄激光十多年的研发工程师张海波,负责锂电设备工艺的研发,他时常眉头紧锁,不得不直面研发的各种困境。

研发早期,连测试激光器效果的电池材料都没有,张海波只能从客户工厂拿回一些材料,在实验室一步步测试,试图找到最佳的切割方案。在专门为动力电池行业搭建的切割平台上,时常能看到张海波的身影。

激光切一刀,到显微镜下看一眼,迅速做下记录再去调试参数切割。如此反复,不断调整,不断验证,寻找一个合适的参数,只为做到激光切割的效果与目前的工艺没有差别。

一项新的激光工艺的成功量产要的是“笨功夫”,需要激光器厂商和设备商之间有绝对的信任、长期正确的信息反馈。

经过数月,激光器切割的质量效果得到了客户的点头认可。

但还没松一口气,客户又提出了效率要求。没有实际应用场景验证的产品,缺乏最真实的反馈数据,就无法迈向真正的产业化。

陶雄兵也清晰地知道,验证效果只是一方面,是否具备量产性才是企业研发是否能转化的关键。

在平台验证过程中,他毫不犹豫地继续加大投入,工程团队研发大功率激光制片机,提升产品效率。

终于在2021年底,在高工锂电技术论坛上,盛雄激光首次对外向外发布了300W超快红外皮秒激光器,届时锂电正负极材料的单片切割效率能达到120PPM。

这吸引了锂电龙头B公司和F公司抛来了工艺试用合作的橄榄枝。

盛雄激光的锂电团队在2022年开始重振旗鼓,焚膏继晷地配合大客户进行漫长的验证和试生产。

制造业的需求总是明确且毫不含糊,一个产品能够达到指标,就能被工厂引入。

在此之前的漫长过程,问题接连不断,团队的所有人都遇到过想要放弃的时刻。

激光切割相比五金切割的问题在于,因为叠片电池长度更长,实际切割过程会积累大量的粉尘,大大影响切割的效果。

更让驻场到客户工厂的总工张海波头疼的是,目前激光器的切割效率迟迟跟不上电池厂的生产要求。

作为深耕在激光器行业多年的国产公司,盛雄激光发挥了一切优势:“国产激光器一开始装上去肯定有个不稳定的过程,但是国产的有什么好处?盛雄激光可以免费换、随时改。很多时候,高端制造技术的差距都可以靠中国这种本地化的服务弥补掉。”陶雄兵告诉新能源产业家。

而急需提高产能的下游客户比盛雄激光更加紧迫。

2022年年中,B公司生产负责人拨了个电话给锂电团队,拉了所有相关的研发人员开始讨论粉尘的问题如何解决,如果解决不了,后续叠片电池产能的提升就会有瓶颈。

客户提出的需求为疲乏的锂电团队注入了动力。

为了除掉粉尘,张海波尝试出了两种办法:一是在设备内设计合理的风道,在切割时尽量把粉尘抽走,二是在切割后段通过外部物理结构清理,比如用毛刷将溅射在极片上的粉尘清洁掉。最终,团队将切割粉尘量降低90%。

正在调试设备的盛雄激光工程师

在切割效率方面,激光器团队不负众望,激光器功率从300W提高到了500W,将切割效率提升到五金刀具切割效率的1.5倍。

搭载500W激光器,盛雄激光的制片机产能可以达到240PPM,并且同时完成极耳切割、V角切割和料区裁断。在切割极片时,500W激光器品质更高,热影响区小,不容易产生熔珠且不会发生漏出铝箔或漏出铜箔的现象,加工边缘整齐顺滑,不产生毛刺。

不仅如此,相比原有产线,新设备去掉了成本近1000万元的极耳料片中转仓,更减少了产线的占地面积。

这些指标无不一一击中电池生产的痛点。

下游电池厂拿到切割样品的照片后,立马将盛雄激光的设备进试生产提上了日程。

回过头来看,一个产业向高端上攻的机会,从规律来看都是在成熟的产业生态中,与下游共同进行一次次工艺打磨和创新中孕育,而不是一个天才式的发明创造。

所谓的高端技术其实没有绝对的壁垒,唯一的关卡在于决策者的判断。

事实上,在市场的迷雾面前,没有人可以绝对看清方向。

2020年,盛雄激光推出了第一代自研的光伏激光设备,已经到了推向市场的前夜。但是因为消费电子业务正当其时,陶雄兵选择性地放弃继续跟进光伏领域。光伏设备团队的总负责人因此离开,整条业务线被搁置。

彼时光伏正是新能源中扩产速度最快的细分赛道,2021年相比2020年,光伏组件中国总产能将近翻了一倍。

激光设备能够提升光伏电池片的发电效率

2021年年初,盛雄激光重启了光伏团队。接手光伏设备的工程师接近崩溃,光伏业务线之前剩下的十台设备,价值1500万元,每台设计结构不同、操作面板也不同,却被客户要求进行日常维护。

而在成功研制出高端激光器后,盛雄激光自研的激光器把做成了一个平台性的技术,能够针对不同领域调整参数对激光器进行改型。

针对光伏领域,盛雄激光快速迭代出了大光斑刻蚀设备,相较于传统刻蚀设备产能和精度更高、成本却更低。

2022年,一位光伏客户对设备提出工艺改进的需求,研发团队仅用一个月时间就针对该需求研发出了专用的激光器,即便是友商也要三个月时间。

虽然入局行业较晚,光伏激光掺杂设备、锂电激光焊接设备的战争已经打完,但盛雄激光靠着底层的上游技术自研,成功抓住了新能源行业未来的技术方向。

1935年,日本昭和学者赤松要提出了雁形学说来解释战后东亚国家经济及产业结构变迁。雁形学说的核心是:各国的经济发展像雁阵一样有序;美、日作为领头雁,亚洲四小龙为第二梯队,中国大陆与东盟等国家为第三梯队。

作为二、三梯队的国家只能够承接第一梯队国家低端产业链的转移,而不会成为“头雁”。雁阵理论在日本60年代的黄金发展期中到达了顶峰。

在国内锂电池刚刚起步之时,激光、涂布、卷绕这类高端技术,可以说根本没有国内厂商踏足的机会。日韩设备商就一直定义着行业的规则,掌握话语权。

1990年,日本皆藤成功研发出第一台方形锂电池卷绕机。1999年,韩国高丽机电开发出锂一次电池卷绕机和锂一次电池装配机。彼时功能机时代刚刚开启,摩托罗拉、诺基亚、爱立信等公司叱咤全球市场。

最先和日韩公司争抢这块肥肉的是比亚迪王传福。他在原有的镍电池生产线上“改造”出简陋的锂电生产线,传奇般地打败了日本三洋的自动化产线。

这道产线有多野?

当诺基亚派人来访问时,看到比亚迪员工用勺子从调浆里舀出来制备浆料。诺基亚研发人员先是震惊,随后拿了一支电池回去测试,发现符合了标准,成本却降低了一半。

比亚迪自制的涂布机,用裁纸刀配上一块正方形挡板便是一台“分切机”,切极片如同切菜一样切。为节省四百万多元的建设成本,王传福把机器设备放进后段工艺的干燥室,工人就在干燥室外进行操作。

2001年、2002年,比亚迪接连拿下摩托罗拉、诺基亚等大客户的供应商资格,一举跃入了全球锂离子市场的前三。这为比亚迪2003年收购秦川汽车、获得造车基础提供了重要的初始资本。

不过,比亚迪在中国锂电池市场是特例。

当成熟的工业体系发展到大批量制造时,自动化设备的精度和稳定性才能保证产品的合格率和生产效率。

日韩锂电设备企业大多属于“小而精”类型,基于松下、LG化学和三星SDI这些客户,实力强盛。2013年,仅是两家产值总和6.5亿元的日本公司仍然占据国内锂电设备市场近一半的份额。

又一个十年过去,中国完成了从简陋的产线到海外车企都艳羡的庞大生产体系,国产锂电供应链经历了多轮艰难跨越,最终形成了一套系统的工程化能力,拥有成长为“头雁”的能力。而盛雄激光正是在产业链升级下的一个创新样本。

盛雄激光工程师告诉我们,他感触最深的是今年年初的德国斯图加特一场激光行业展会,昔日敬重的海外激光器大公司IPG来到展台亲自交流。因为他们在中国全程看完了盛雄激光的新品发布会,惊讶于盛雄激光能够研发出如此高功率的激光器。

目前市面上了解到的主要的皮秒激光器生产厂商通快、IPG和Amplitud等,其激光器平均功率最高仅能达到400W,但大部分仍然未应用于工业领域,仍处于样机阶段。

盛雄激光参加海外展会

一个行业设备的进口替代会逐渐由低端、后端设备市场向高端、前端的零部件市场蔓延,最终形成全产业链国产化的竞争格局。这一切的前提是下游市场能够提供足够长时间的繁荣周期。

从整车品牌的激烈争夺,到上游生产制造的大规模精密制造,盛雄激光无疑体现了这场蔓延的速度之快,更给出了一个重要启示:

高端制造并非不可逾越,依托中国完备的供应链和工程师红利,抓住需求的公司往往能用价格和速度突破国外的先进技术,而这将是中国供应链下一个十年的厚重底色。 |

收藏

收藏 打印

打印