|

自1960年加州实验室中首次产生“一束相干光”至今已有60余载,正如激光发明人T.H.Maiman所说,“A laser is a solution in search of a problem” ,激光作为一种工具,正逐步渗透到工业加工、光通讯、数据计算等众多领域。 身负“内卷之王”称号的中国激光企业,靠“以价换量”抢夺市场份额,却付出了利润下挫的代价。 国内市场陷入白热化竞争,激光企业转身向外、扬帆出海,寻求属于中国激光的“新大陆”。2023年,中国激光正式开启“出海元年”,在今年6月底的德国慕尼黑国际光博会上,中国超220家企业组团亮相,是除东道主德国外参展企业数量最多的国家。 轻舟是否已过万重山?中国激光如何靠“卷”站稳,又该靠什么走得更远? 从“黄金十年”到“流血的市场” 作为新兴技术的代表,国内激光产业研究起步并不晚,几乎与国际同一时间开启。1960年世界首台激光器问世,几乎与之同时,1961年8月,中国第一台激光器在中科院长春光机所诞生。 在此之后,国际上大型激光装备企业陆续成立,激光史的第一个十年,百超、相干诞生,到70年代,II-VI、Prima先后成立,机床起家的龙头老大通快也于1977年访美考察带回一台CO₂激光器后,揭开了通快激光业务的序幕。 在产业化的赛道上,中国激光企业相对起步较晚。1993年大族激光成立,1999年华工科技成立,2004年创鑫激光成立,2006年杰普特成立,2007年锐科激光成立。这些年轻的激光企业没有先发优势,却有后发制人的冲劲。

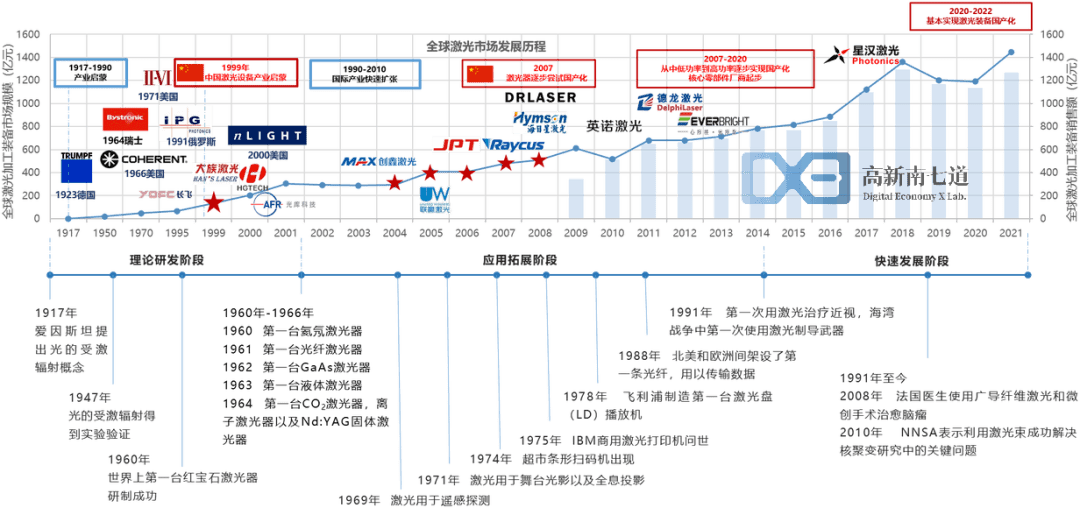

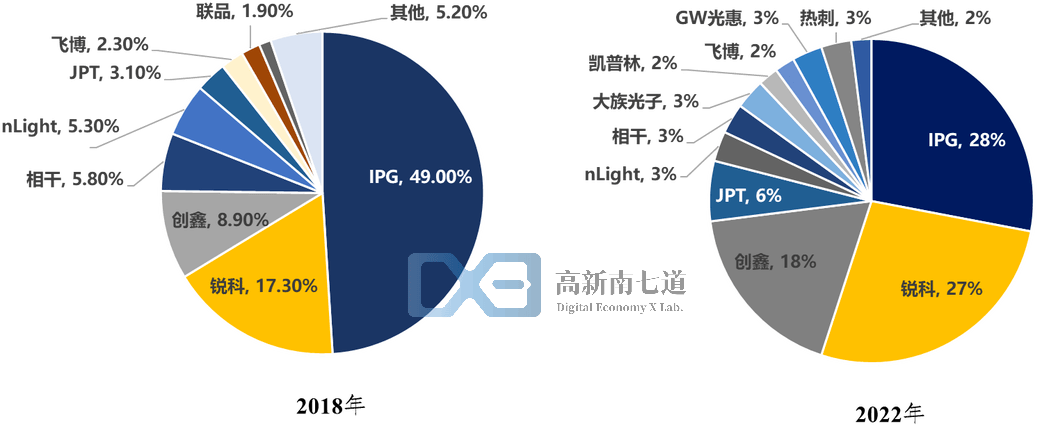

图:激光产业发展历程 (数据来源:公开资料整理) 过去10年,中国激光经历了“黄金十年”,“国产替代”如火如荼。2012-2022年间,我国激光加工装备行业年复合增速超10%,至2022年产值规模达862亿元。 近五年,光纤激光器市场以肉眼可见的内卷速度快速推进国产替代。国产光纤激光器市占率5年间由不足40%提升至近70%,光纤激光器的头牌美国IPG在中国市占率从2017年的53%大幅下滑至2022年的28%。

图:2018-2022年中国光纤激光器市场竞争格局 (数据来源:中国激光产业发展报告) 暂且不提已基本实现国产替代的低功率市场,从高功率市场的“万瓦大赛”来看,国内厂商百舸争流,把“中国速度”展现得淋漓尽致。IPG从1996年发布全球首台10瓦工业级光纤激光器到发布首台万瓦光纤激光器耗时13年,而锐科激光从10瓦到万瓦仅用了5年。 万瓦竞赛中,国内厂商纷纷加入战局,国产化以惊人的速度推进。如今,万瓦已不再是新鲜名词,而是企业入局连续激光器圈子的入场券。三年前,创鑫激光在上海慕尼黑光博会展出2.5万瓦光纤激光器时,还一度引起交通堵塞,而今年的各类激光展会上,“万瓦”已成企业标配,甚至3万瓦、6万瓦的标签也显得稀松平常。今年9月初,奔腾联合创鑫推出全球首台8.5万瓦激光切割机,再破激光器瓦数记录。 至此,万瓦竞赛告一段落,激光切割机已经具备完全取代等离子、火焰切割等传统加工方式在中厚板领域的切割能力,再提高激光功率对切割效率贡献已不明显,反而增加成本和能耗。

图:2014-2022年激光企业净利率变化 (数据来源:Wind) 万瓦竞赛大获全胜的同时,惨烈的“价格战”也给了激光行业惨痛一击。光纤激光器国产份额突破仅用了5年,光纤激光器行业“从暴利到薄利”也仅用了5年。过去5年,降价策略是国内龙头企业提升市场占有率的重要手段,国产激光器“以价换量”,涌入市场与海外厂商争锋,“价格战”逐步升级。 一台1万瓦的光纤激光器,在2017年售价高达200万元,到2021年国内厂商已将其价格压到40万元。巨大的价格优势加持,2021年第三季度锐科激光的市占率首次追平IPG,实现国产替代历史性突破。 进入2022年,随着国内激光器企业数量不断增加,激光厂商进入互相竞争的“内卷”阶段。激光器价格战主战场从1-3千瓦低功率产品段转移至6-50千瓦高功率产品段,企业竞相研制更高功率的光纤激光器。价格卷,服务更卷,部分国内厂商甚至推出“零首付”方案,免费放置设备到下游厂商进行测试,竞争趋于白热化。 “卷”到最后,满头大汗的激光企业们却没等来一个丰收年。2022年中国市场光纤激光器价格同比下降40-80%,部分产品国产价格已经降低到进口价格的十分之一,企业主要靠加大出货量保持利润空间。国产光纤激光器巨头锐科在出货量同比大幅增长的情况下,营业收入同比下跌6.48%,净利润同比下跌超90%,大部分以激光器为主营业务的国产厂商2022年净利润均呈现大幅下跌状态。

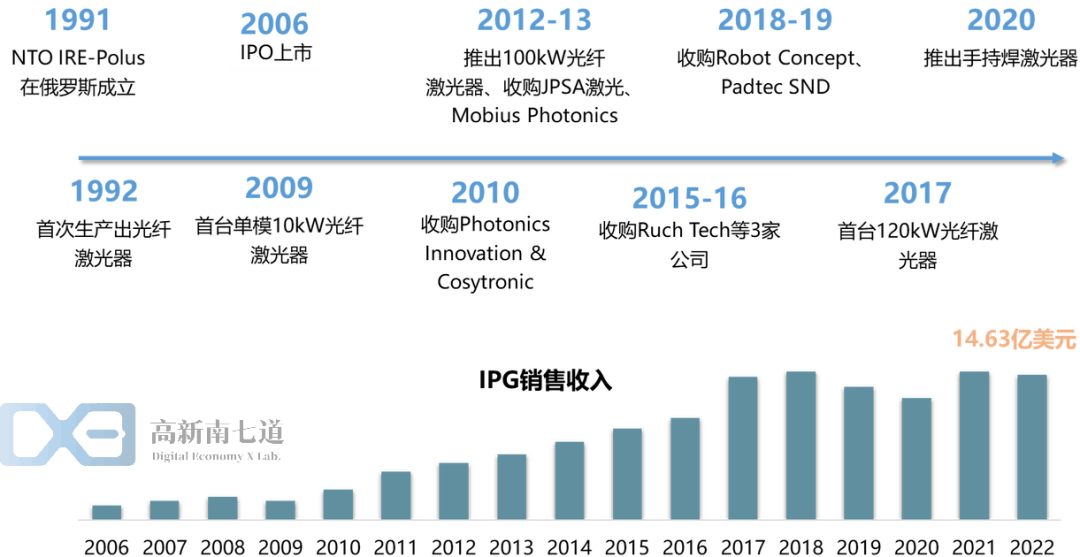

图:激光器领域“价格战”趋势 (数据来源:公开资料整理) 而海外龙头企业虽然在中国市场“价格战”中受挫,凭借自身深厚的根基,它们的业绩不降反增。 通快集团因垄断荷兰技术公司ASML的EUV光刻机光源业务,2022财年订单量从去年同期的39亿欧元增加到56亿欧元,同比大幅增长42%;高意收购相干后2022财年销售收入同比增长7%,订单额高达43.2亿美元,同比增长29%,业绩实现连续四季度超预期增长。 折戟激光加工规模最大的中国市场后,海外企业业绩依旧能创新高,国际龙头企业的激光发展之路有何值得借鉴? “垂直整合”vs“斜向整合” 实际上,在国内市场冲刺万瓦、发动“价格战”之前,海外龙头企业已提前完成一轮内卷,但它们“卷”的不是价格,而是产品布局,并且通过并购开启了产业链整合的扩张之路。 在激光加工领域,国际龙头企业走出了两条不一样的路径:在围绕单一产品产业链纵向一体化垂直整合的道路上,IPG快人一步;而以通快和相干为代表的企业则选择了“斜向整合”,即纵向整合和横向版图扩张“两手抓”。三家企业就此陆续开启了属于自己的时代,即以IPG为代表的光纤时代,以通快为代表的碟片时代,以及以相干为代表的气体(含准分子)时代。 IPG凭借光纤激光器独霸一方,2006年上市以来,除2008年金融危机,营业收入及利润均保持较高水平。自2008年起,IPG收购了Photonics Innovations、JPSA、Mobius Photonics、Menara Networks等一系列拥有光隔离器、光耦合透镜、光纤光栅、光模块等器件技术的厂商,向光纤激光器产业链上游进行纵向整合。 到2010年,IPG的向上垂直整合基本完成,公司取得了接近100%的核心零部件自产能力,大幅领先于竞争对手,加之在技术上先发制人,全球首创光纤放大器技术路线,IPG在光纤激光器领域稳坐全球霸主宝座。

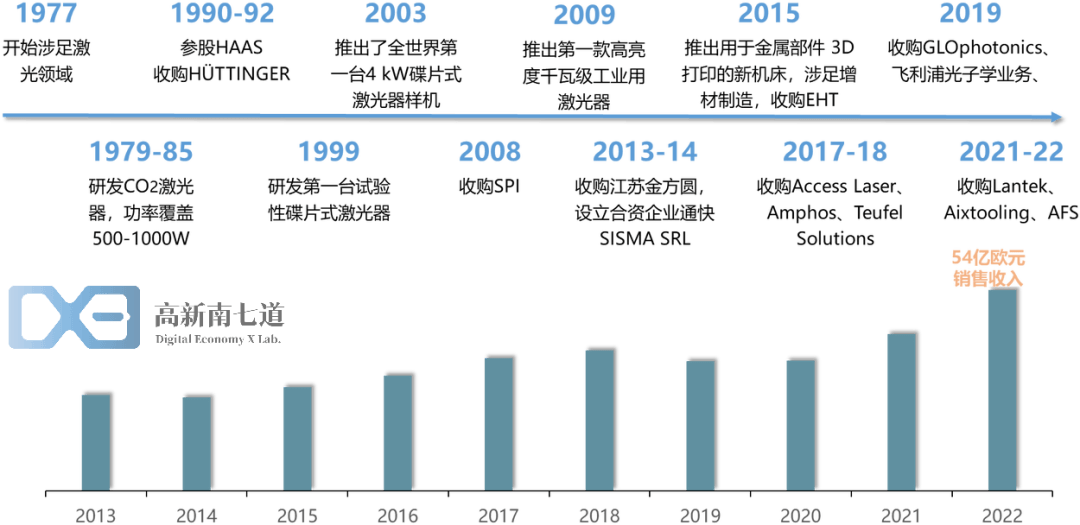

图:IPG产业链整合进程 (数据来源:公开资料整理) 当下,深陷“价格战”泥淖的国内激光器企业已经走入“垂直整合”阶段。向上游纵向整合产业链,实现核心部件自产,从而增强产品在市场上的话语权。 2022年,随着“价格战”日趋严重,核心器件的国产化进程全面加速。多个激光器厂商突破大模场双包层(三包层)掺镱激光器技术;无源器件自制率大幅提升;隔离器、准直器、合束器、耦合器、光纤光栅等国产替代方案日趋成熟。锐科、创鑫等龙头企业采取垂直整合路线,深耕光纤激光器,逐步通过加大技术研发和收并购实现零部件自主可控。 当绵延多年的“战火”烧尽,头部企业产业链整合进程加速,同时中小企业实现定制化方案差异化竞争,到2023年激光行业价格战趋势减弱,激光企业盈利能力显著增强,锐科激光2023年上半年实现净利润1.12亿元,暴涨412.25%,终于走出了“价格战”的阴影。 而另一种“斜向整合”的发展路径,其典型代表是通快集团。通快集团最早是机床起家,刚开始的激光业务主要是二氧化碳激光器,后来又收购了HüTTINGER(1990)、HAAS 激光股份有限公司(1991)、萨克森机床和特种机床股份有限公司(1992),扩展固体激光器和水流切割机业务,1999年推出第一台试验性碟片式激光器,从此牢牢占据碟片市场的霸主地位。 2008年,通快以4890万美金收购曾能与IPG一较高下的SPI,将光纤激光器纳入商业版图。它在超快激光器领域也动作频频,先后收购超短脉冲激光器制造商Amphos(2018年)、Active Fiber Systems GmbH(2022年),不断填补碟片、板条及光纤放大等超快激光器技术布局的“拼图”。 除了横向布局碟片式激光器、二氧化碳激光器、光纤激光器等各类激光器产品,通快集团在产业链纵向整合方面也表现出色,同时向下游提供整机装备产品,在机床领域亦占据竞争优势。

图:通快集团产业链整合进程 (数据来源:公开资料整理) 这一路径纵向实现从核心零部件到整机装备的全线自产,横向布局多技术路线激光器产品,持续拓宽产品边界。国产激光领域龙头企业大族激光、华工科技走的正是同一条路,营业收入常年占据国内厂商第一和第二的宝座。 上下游边界模糊是激光行业的典型特征,由于技术单元化、模块化,进入门槛并不高,凭借自身基础和资本的鼓动,有能力在不同赛道“开疆辟土”的国内厂商并不鲜见。近年来,国内其他厂商也逐步加强自身整合能力,逐渐模糊产业链边界,原本上下游供应链关系渐渐演变为竞争对手,任何一个环节都竞争激烈。 高压竞争快速催熟了中国激光产业,养成了一头不惧海外对手的“猛虎”,快速推进国产化进程,但也造就了过度“价格战”、同质化竞争的“卷生卷死”局面。中国激光企业靠“卷”站稳了脚跟,未来怎么办? 两味药方:布局新技术、开拓海外市场 靠技术创新,解决只能用低价流血换市场的问题;靠激光出海,解决国内市场白热化竞争的问题。 中国激光企业过去一直在努力追赶海外龙头的脚步。着重国产替代的背景下,每一轮大周期市场爆发都是由外企引领,本土品牌在1-2年时间内迅速跟进,在国产产品及应用成熟后实现替代。目前,依旧存在外企领先布局新兴下游产业应用,国产持续推进替代的现象。 “替代”不应止步于追求“平替”,在中国激光产业阵痛转型的当下,国内厂商的激光关键技术与国外差距逐渐缩小,正是前瞻布局新技术、寻求弯道超车,从而摆脱“以价换量”命运的好时机。 总体来看,布局新技术要找准下一个行业风口。激光加工已经经历了以钣金切割为主的切割时代、新能源热潮催化的焊接时代,下一个行业周期或将过渡到泛半导体等微加工领域,对应的激光器、激光设备将释放大规模需求,业内“赛点”也会从原来的高功率连续激光器“万瓦大赛”过渡到超短脉冲激光器“超快之争”。 具体到更为细分的领域,可关注新技术周期内新应用领域从“0到1”的突破。例如,钙钛矿电池预计将在2025年后渗透率达到31%,而原有激光设备无法满足钙钛矿电池的加工精度要求,激光企业需要提前布局新激光设备,以实现核心技术自主可控,提高设备毛利率,快速抢占未来市场。此外,储能、医疗、显示与半导体行业(激光剥离、激光退火、巨量转移)、“AI+激光制造”等前景较好的应用场景,同样值得重点关注。 随着国内激光技术、产品持续发展,激光有望成为中国企业出海的一张名片。2023年是激光“出海元年”,面对亟待突破的巨量海外市场,激光设备跟随下游终端应用厂商一同出海,尤其是中国“遥遥领先”的锂电池及新能源汽车产业,为激光设备出海带来历史性机遇。 目前,出海已成行业共识,重点企业已开始行动,积极拓展海外布局。近一年来,大族激光宣布拟出资6000万美元在美国设立子公司“绿色能源产业发展有限公司”,开拓美国市场;联赢在德国设立子公司,开拓欧洲市场,目前已与多家欧洲电池厂及主机厂进行技术交流;海目星也将重点围绕国内外电池厂及整车厂的海外扩建项目大力开拓海外市场。 价格优势是中国激光企业出海的“王牌”。国产激光设备价格优势明显,激光器和核心器件国产化后,激光设备成本大幅下降,激烈的竞争也推动价格降低。亚太、欧洲地区成激光出海主要目的地,出海之后,国内厂商将有条件以高于本土报价的价格实现交易,大大提高了利润。 不过,当前激光产品出口占中国激光行业产值的比例仍然较低,且出海将面临品牌效应不足、本土化服务能力较弱等问题,要想真正“卷”出头,依然道阻且长。 结语 中国激光的发展史是一段以丛林法则为纲的残酷搏斗史。 过去十年,激光企业经历了“万瓦大赛”和“价格战”的洗礼,打造出了一支能在国内市场与海外品牌一较高下的“排头兵”。下一个十年,是国产激光从“流血的市场”转向技术创新,也从国产替代走向国际市场的紧要关头,走好这段路,中国激光行业方能实现从“跟跑、并跑”到“领跑”的跨越。 |

收藏

收藏 打印

打印