|

6月7日,深圳市杰普特光电股份有限公司发布了关于公司前期会计差错更正及追溯重述的公告,并发布了修订后的2019年、2020年、2021年一季度的财务报告。据OFweek激光网了解,本次前期会计差错更正及追溯重述主要是对合并资产负债表及母公司资产负债表中部分数据进行调整,未导致公司已披露的2019年度、2020年度及2021年第一季度财务报表出现盈亏性质的改变,且对公司2019年度、2020年度及2021年第一季度的现金流量表无影响。

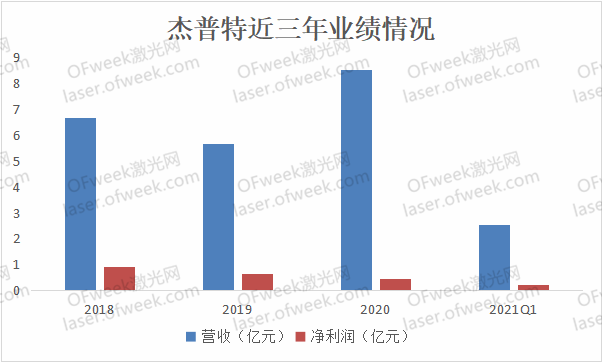

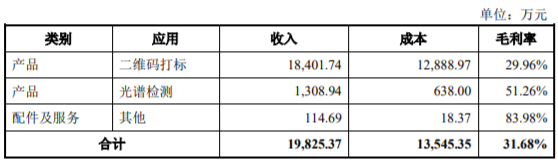

杰普特方面表示,本次会计差错更正及追溯重述使公司财务报表能够更加客观、公允地反映公司财务状况,不存在损害公司及股东利益的情形,有利于提高公司财务信息质量。 此外,杰普特还披露了与苹果公司合作的细节。 A公司收入大幅减少 激光精密加工及检测技术有长期需求 2020年,杰普特为A公司提供的具有突破性的技术,在其手机玻璃面板上采用激光精密加工的方式实现肉眼不可见的二维码标刻,一举解决了长期困扰客户的手机玻璃面板溯源问题,因此获得了批量激光精密加工设备以及光学检测设备订单,来自A公司的收入取得大幅增长。其中二维码打标设备收入1.84亿元,光谱检测设备收入0.13亿元,加上维修、技术服务及零配件销售,2020年对A公司销售收入总计1.98亿元。 2021年,A公司原有制程中的检测设备已经超过实际生产需求,且设备兼容性好,如有产品升级,只需要在设备上相应升级治具和软件即可,不需要购买新设备,而新制程的设备还在研发阶段,未实现大批量产。加之A公司在新设计最终确定之前,对新型激光加工设备的需求量少且不确定,尤其是针对革命性的制程变动,需要从技术、经费、环保等各个方面做长时间的综合性评估与准备,目前相关项目尚未进入量产阶段,未释放批量订单。另外,受全球疫情的影响,A公司短期内产品销售未及预期。由于上述产品创新需求减弱与市场疲软叠加的原因,公司2021年第一季度来自A公司的收入出现较大幅度减少。 此外,杰普特表示,公司为A公司提供的光学检测设备、激光加工设备均适用于其正在生产的产品型号,目前相关型号尚未产生更新换代需求,工艺制程未发生显著改变,因此对新型设备的需求量较小。根据历史经验,A公司相关产品工艺制程的更新、升级周期多在2-5年之间,对公司设备的需求将随着工艺制程的变化而有所上升,但各个设备项目订单从接洽需求、样机试制到最终投入大规模量产的落地周期较久,且最终需求规模具有一定的不确定性。因此,A公司对公司提供的激光精密加工及检测技术有长期需求,相关需求的变动周期并不固定。公司将配合 A公司的需求变动进行研发及工艺突破,继续为其各类型新款产品提供相关技术,A 公司对公司激光/光学智能装备的需求不属于偶发需求。 二维码打标拉低毛利率 2021年不会进一步下滑 2020年,杰普特来自A公司的收入为1.98亿元,整体毛利率为31.68%。其中激光二维码激光微加工系统收入1.84亿元,占比为92.82%,产品毛利率29.96%;销售光谱检测设备1308.94万元,占比为6.60%,产品毛利率51.26%。二维码激光微加工系统收入占比高且毛利率较低,从而拉低总体A公司业务的毛利率水平。

图片来源:杰普特公告 杰普特表示,公司销售给A公司的激光二维码激光微加工系统是公司2019年第四季度研发的新产品,销售毛利较低的原因包括: ①本次项目订单存在竞争对手,因此在公司产品总体技术参数更有优势的情况下,公司议价能力仍然受到一定影响; ②基于透明脆性材料的激光二维码激光微加工设备中使用的皮秒激光器品牌由客户指定,公司向其定向采购,材料成本较高; ③销售订单主要在2020年2月下达,交付时间要求较短,且受疫情影响,供应商开工时间不及时,公司生产和技术人员大部分不能返深工作。为及时完成订单,公司在深采购人员驻供应商厂内催交,并采取少量在深技术人员指导、积极组织劳务派遣人员入厂生产的生产方式,导致人工成本增加。 综合来看,订单价格降低、人工及材料成本较高导致产品毛利率较低。 而在2021年,杰普特收到A公司订单的产品包括定制化表面标刻设备与光学检测设备,以及之前向公司定制产品的升级、技术支持服务。上述两款为A公司新定制研发的产品无历史毛利率数据支持,但根据以往经验和历史数据,预计光学检测类设备因竞争者较少,毛利率能保持较高水平。此外,2021 年疫情影响基本消除后,公司预计生产激光加工设备的人工成本较2020年为A公司生产设备时下降,毛利率情况能得到一定程度的改善。但考虑到激光加工设备订单占比较高、光学检测设备订单占比较低等因素,毛利率水平预计不会获得大幅提升。综上,2021 年公司与A公司相关业务的毛利率不存在进一步下滑的趋势。2021年A公司收入可能减少 长远布局已有多项技术储备 2021年1月1日至5月20日,杰普特获得来自A公司订单2644.81万元,获得与A相关供应链企业订单1.04亿元,A公司及A相关供应链企业订单共计1.30亿元,较2020年上半年订单金额下降41.18%(2020年上半年获得来自A公司订单约1.87亿元,获得与A相关供应链企业订单0.34亿元,共计2.21亿元)。 其中,A相关供应链企业订单为A供应链企业向公司订购的自动化激光加工与光学检测设备的订单,上述设备的研发全程有A公司研发人员参与跟踪,属于为加工A公司产品而专门定制的自动化激光加工与光学检测设备,因此在前述订单计算中与来自A公司的订单合并计算。 对到A公司的订单本身。2021年一季度,A公司向杰普特订购的智能装备主要用于其消费电子产品的光学检测。除此之外,杰普特与A公司还有较多合作项目,包括平板电脑与笔记本电脑零部件的激光加工项目等,而此类项目一般会在每个自然年的5-10月份确认下达订单。杰普特表示,如订单在2021年三季度及三季度以后下达,则很可能在2022年确认收入,因此自A公司取得的收入可能减少,会对公司2021年度业绩存在不利影响。 从长期看,杰普特与A公司的合作具有坚实的基础。一方面,公司基于自身先进的光学检测技术与A公司达成了较为稳定的合作,基于VCSEL第二代检测设备延伸出的三个定制化设备项目均已进入量产阶段,目前正在产线验证环节,未来有望获得A公司批量订单,光学检测领域也有两个项目成功进入A产业链,计划于2021年下半年进行小批量验证,2022年投入大规模量产。另一方面,随着公司针对下游不同应用领域对产品线的优化、细分,目前公司激光加工设备分为脆性材料加工、焊接、打标和非标准化设备4个方向并行发展,有多个与A公司及相关供应链企业展开的研发、定制化开发项目,为公司未来与A公司及其他消费电子等领域厂商的持续、深化发展奠定了坚实基础。 |

收藏

收藏 打印

打印