|

近日,武汉奇致激光技术股份有限公司(以下简称:奇致激光)闯关北交所,保荐机构为长江证券。 截至招股说明书签署日,北京新氧万维科技咨询有限公司直接持有公司 45.93%的股份,通过武汉泽奇科技有限责任公司间接持有公司 41.67%的股份,合计持有公司 87.60%的股份,为公司的控股股东,公司实际控制人为新氧科技(SY.US)“掌门人”金星。 背靠新氧科技的奇致激光,于9月底披露招股书后,在10月底收到了北交所的审核问询函,涉及大额现金分红、毛利率、销售费用等方面。 01 IPO前大额分红7800万 作为国内激光及其他光电医疗类设备提供商,奇致激光主要从事激光及其他光电类医疗设备的研发、生产、代理及销售,同时向客户提供备品备件销售及维保服务。 同时,公司产品包括光治疗设备、激光手术设备及其他,面向皮肤科、泌尿外科和眼科治疗等领域,公司客户主要包括各级医疗机构和医疗器械经销企业。 2020年-2022年、2023年第一季度(以下简称:报告期内),奇致激光实现营收分别为1.80亿元、2.40亿元、2.45亿元、6258.08万元;归母净利润分别为2883.40万元、3357.82万元、4022.36万元、1112.30万元。 报告期内,奇致激光进行三次现金分红。其中,2020年现金分红600万元,2021年分红3600万元,2023年上半年分红3600万元,近三年分红金额合计7800万元。 公司累计现金分红已超2021年、2022年净利润总和,值得一提的是,2023年5月分红的3600万元,远超2023年一季度实现的净利润1112.30万元。 著名经济学家宋清辉对《港湾商业观察》表示,“前脚分红、后脚募资”这种现象并不少见,今年以来,既有世盟股份、道尔道、和特能源、新视云等公司都曾因此引发广泛质疑。一些公司IPO前将绝大多数净利润都进行现金分红,无非是想“割韭菜”,但是此种行为将会对公司发展带来一定风险,也会引起监管部门的密切关注。 北交所问询函要求奇致激光结合报告期内公司财务状况、现金流及资金需求、报告期内定向发行补充流动资金等情况,说明大额现金分红的原因及合理性;结合主要股东(尤其是实际控制人)取得分红资金的具体去向及客观支持证据,说明是否存在流向发行人客户、供应商的情形,是否存在为发行人代垫成本费用、进行商业贿赂、利益输送的情形。 02 毛利率低于行业均值 报告期内,奇致激光毛利率分别为55.47%、57.79%、55.56%、59.93%;同期,同行业可比公司毛利率均值分别为67.85%、67.51%、67.20%、70.91%。

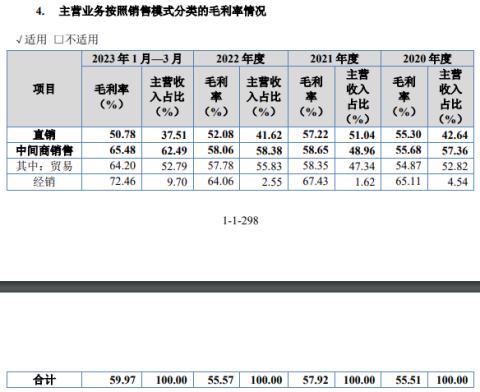

奇致激光表示,公司与同行业可比公司的销售毛利率水平普遍较高,符合医疗器械行业特点。报告期内,公司销售毛利率变动趋势与同行业可比公司基本保持一致,销售毛利率水平整体略低于同行业可比公司平均水平,系公司存在代理进口产品的销售,代理产品的毛利率水平相对较低所致。 同时,报告期内,公司主营业务毛利率分别为55.51%、57.92%、55.57%、59.97%,其中光治疗设备和激光手术设备及其他是公司的主要产品,光治疗设备毛利率分别为56.83%、58.93%、56.50%和63.82%,激光手术设备及其他毛利率分别为59.93%、61.19%、59.89%和65.77%。 针对2022年毛利率下滑,奇致激光表示2022年度公司主营业务毛利率较上年同期有所下降,主要系当年度成功开拓华北地区的皮肤病医院客户,主治白癜风的代理产品准分子激光治疗系统收入增加较多,进而导致代理产品销售占比上升,拉低了公司的整体毛利率水平。 公司提及,公司销售的设备一般使用周期在5年以上,存在复购率低的特点,因此报告期内公司客户变动较为频繁,公司对不同客户实行差异化定价,同时不同设备的平均毛利率水平也存在差异,受客户频繁变动及销售的产品结构变动的影响,报告期内公司的毛利率水平存在一定波动,但总体均保持较高水平。 另一方面,奇致激光产品直销毛利率分别为55.30%、57.22%、52.08%、50.78%,经销毛利率分别为65.11%、67.43%、64.06%、72.46%,直销毛利率明显低于经销毛利率。

奇致激光表示,公司报告期内采用中间商销售和直销相结合的销售模式,中间商销售又分为贸易商销售和经销商销售。不同销售模式的毛利率水平存在差异,主要与公司产品的销售结构有关,各期自产产品与代理产品的销售占比存在波动,自产产品相较于代理产品毛利率较高,故导致毛利率水平及变动存在差异。贸易模式下,公司自产产品销售占比高于直销模式,故其整体毛利率水平高于直销模式。 北交所要求公司说明对不同客户的销售定价策略,列示同种类型产品直销毛利率与经销、贸易毛利率的对比情况,是否存在明显差异,分析具体原因,是否符合行业惯例。 03 销售人员占比超四成,数倍研发人员 报告期内,奇致激光的销售费用分别为4488.78万元、6252.53万元、5818.66万元、1688.82万元,占营业收入比例分别为24.98%、26.00%、23.74%、26.99%。 公司销售费用主要为职工薪酬、差旅费、会务费和业务招待费等。其中,公司销售费用中职工薪酬占比较高,报告期各期占比分别为55.95%、57.51%、63.67%、60.73%,截至2023年3月31日,公司销售人员人数为121人,占员工总数的比例为42.01%,销售人员占比高于同行业可比公司。 奇致激光表示,2021年度公司加大对新产品推广的力度,因此在营业收入快速增长的同时销售费用也同步增长。2022年度受外部不利环境的影响,公司销售活动受阻,会务费、业务招待费、广告宣传费及差旅费均有所下降,导致2022年度销售费用整体下降较多。 北交所指出,发行人所属行业为“C3581医疗诊断、监护及治疗设备制造”,发行人销售推广活动主要通过各类会议开展,如参加行业协会会议,召开产品推广会/专享会、学术研讨会、光电实操班、皮肤病论坛会议等方式推广公司的医疗设备产品,报告期各期,发行人发生的会务费分别为296.04万元、423.54万元、191.50万元和295.43万元。 北交所进一步提问,发行人销售人员薪酬占比较高,销售人员占比高于同行业可比公司。 北交所要求公司说明,(1)报告期各期发行人销售人员的数量、占比及与同行业可比公司的比较情况,发行人销售人员地区分布情况,销售人员占比高于同行业可比公司的合理性,与销售模式是否匹配。(2)不同区域销售人员构成与对应区域销售金额是否匹配,不同区域主要销售人员与该区域主要客户是否存在关联关系或异常资金往来。(3)发行人销售人员人均工资、人均创收、人均创利与可比公司的比较情况,分析差异原因。(4)发行人销售推广活动的具体模式,报告期内发行人自主举办的、委托外部推广机构举办的、与贸易商/经销商共同举办的推广会场次、平均费用及公允性。(5)销售费用中产品质量保证金的计提方式及计提比例、退换货比例及与可比公司的比较情况;报告期各期发行人保内售后维修费支出的具体金额,是否存在保内售后维修费用较高的情形,如存在,是否表明发行人产品质量、稳定性存在较大问题;销售费用中运输费及快递费的核算内容,列报是否符合新收入准则相关规定。(6)通过报销形式和对外支付给付的销售费用占比情况,销售人员人均报销金额及合理性,发行人对其推广活动开展、报销、发票管理、供应商选择等的内部控制政策及执行情况、支出审批流程、风险防范措施。(7)销售费用主要支付对象与发行人是否存在关联关系和其他利益安排,相关交易价格的制定依据、是否公允、是否存在商业贿赂行为。 宋清辉指出,如此高的销售费用和销售人员占比情况不常见,公司需要进一步作出详细的说明,例如是否需要这么多的销售人员,以及如此高的销售费用都有哪些具体的项目构成等,否则或会引起是否存在利益输送及商业贿赂的质疑。 另一方面,报告期内,公司研发投入分别为1141.81万元、2002.06万元、1533.62万元及444.68万元,占营业收入的比例分别为6.35%、8.33%、6.26%及7.11%。 北交所指出,报告期内公司研发费用率低于同行业可比公司平均水平,主要来源于职工薪酬的差异,系公司专职研发人员数量较少。 北交所要求公司说明,①报告期内研发人员的人数和构成(区分专职研发人员和非专职研发人员),研发人员的认定标准,专职研发人员是否存在从事非研发活动的情形,各期非专职研发人员的部门构成及相关支出如何在研发活动及非研发活动中分摊,非专职研发人员的薪酬是否计入研发费用,如是,说明计入研发费用的具体依据、标准和统计准确性。②各期研发人员人数及占比、人均薪酬等与可比公司的比较情况,分析差异原因,说明各期主要研发成果与研发人员、研发费用的匹配性。 值得一提的是,报告期各期末,公司研发人员数量分别为30人、32人、33人及35人,占各期末公司总人数的比例分别为11.45%、11.43%、11.42%及12.15%,研发人员数量及占比整体呈现上升趋势。 宋清辉表示,与销售费用相比,此类公司研发费用有些过低,同时研发人员也过少,对公司而言意味着风险,在未来的市场竞争中或将处于劣势。因为这在一定程度上说明,公司的研发环境或存在问题,难以有效吸引研发技术人员留下来。长此下去,公司产品的市场竞争力也可能将会持续下滑。 |

收藏

收藏 打印

打印